以下、最新のアナリスト予想を含めて「日銀サプライズを狙うプットオプション戦略」の改訂記事案をお送りします。Wordで2ページ程度になる想定で、具体的データや論拠を強めています。

はじめに

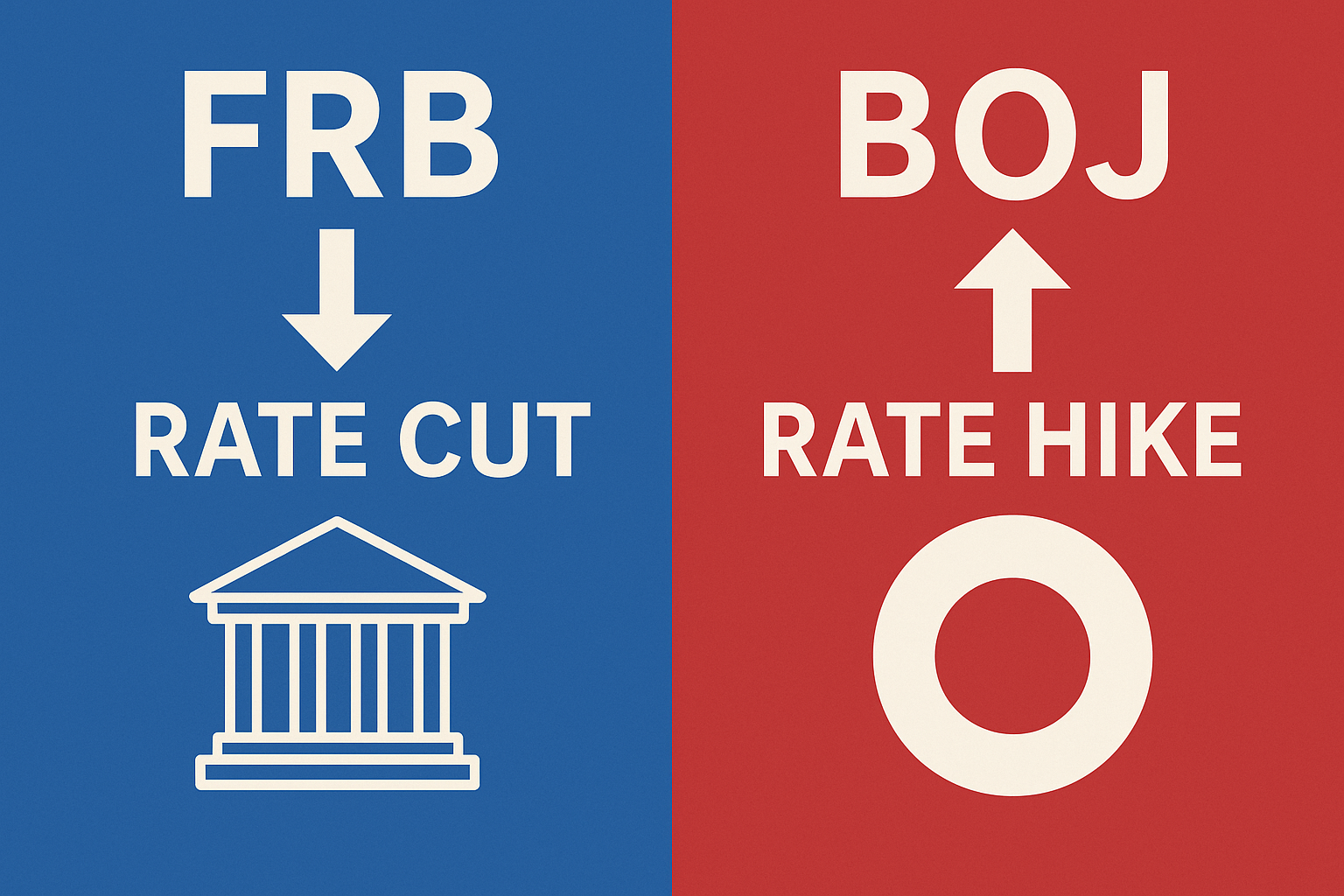

金融市場ではいま、FRB(米国連邦準備制度)が利下げするかどうかが大きな焦点になっています。しかし、「注目されていない日銀」の政策のほうが実は重大な“サプライズ”を含んでいる可能性があり、それを先回りする戦略としてプットオプションが有効です。本稿では、プットオプションとは何か、なぜ今がこの戦略を取るべきタイミングか、市場のアナリスト予想を含めて解説します。

プットオプションとは何か?

プットオプションとは、「将来、あらかじめ定められた価格(行使価格)で株価指数や株式を売る権利」です。言い換えれば、株価や指数が下がることを予想する賭けです。

- メリット

- 相場が下落すれば、プットの価値が上がる。急落時にはプレミアムが大きく跳ねる。

- 最大損失は支払ったプレミアム(購入時のコスト)のみ。

- デメリット

- 相場が行使価格より下がらなければ、プレミアムはゼロになる。

- 時間が満期に近づくにつれて、時間価値(セータ)が失われる。

この非対称性(リスク限定・リターン潜在的大)を利用するのが、サプライズ期待戦略です。

今、なぜ「日銀 × プット」なのか?市場状況の背景

以下の複数の要因が組み合わさり、日銀がサプライズ利上げなどを検討する余地が大きくなっています:

- JGB(日本国債利回り)の上昇傾向

市場はじわじわと日銀の金融引き締めを織り込んでいます。長期金利に圧力が出ており、過去のように「低金利維持」だけで済ませられない状況です。 - インフレ率の高さおよびインフレ予想の上昇

- 消費者物価でコア・インフレ・ヘッドラインともに2%を超える状況が続いており、輸入物価・食料価格上昇が重しとなっています。

- 家計や企業も将来の物価上昇を警戒しており、インフレ期待が下がらないことが、日銀にも利上げを促す圧力をかけています。

- アナリスト/エコノミストの予想が変化している

以下のような調査結果が出ており、「年内利上げ」の見方が今や過半数を超えてきています(とくに Q4=第4四半期に利上げがあるとの予想)。

アナリスト予想の現状

| 出典 | 調査時期 | 問われた内容 | 利上げ予想率/確率 |

|---|---|---|---|

| Reuters・Poll(9月2-9日, 2025年) | 最近 | 日銀が Q4(2025年10-12月)に少なくとも25bp 利上げするか | 多数派が「はい」。55% のエコノミストが政策金利が現在の 0.50% から 0.75% 以上になると予測。93% は米国の利下げ見通しがあっても、日銀のタイト化方向を妨げないと回答。 (Reuters) |

| Reuters(8月12-19日) | 約1か月前 | 年内の利上げ・10月以降の可能性 | 約 63% が Q4 に利上げ予想。 (Reuters) |

| Bloomberg survey | 9月10日 | 年末までに利上げがある確率 | 市場参加者は 約 64% の確率と見ている。 (Bloomberg.com) |

| Bloomberg survey | 同上 | 利上げが始まる最も可能性の高い月 | 経済アナリストの中で「10月」予想が一定割合で強まっている。 (Bloomberg.com) |

プット戦略の設計と実践

このような市場予想と背景を踏まえて、具体的な戦略設計は以下のようになります:

- 銘柄選び:行使価格は今の株価から少し遠め(アウト・オブ・ザ・マネー)のプットを選ぶ。例:日経225ミニ 39,000プットなど。

- 枚数/コスト:リスク(プレミアム支払い)を全体資金のごく一部にする。たとえば 20,000円をリスクとして毎日少しずつ買い集める。

- 時間の分散:会合前日・当日だけでなく、数日〜週間単位で分散して購入し、コスト平均化を図る。

- 利確のタイミング(出口):サプライズで急落が起きたら、満期まで待たずに転売して利益を確定するのが理想。満期まで保有するのは、反発リスクがあるから。

リスクとリターンの見込み

| 項目 | リスク(最悪ケース) | リターン(サプライズ発生時) |

|---|---|---|

| 最大損失 | 購入したプットのプレミアム全額 + 手数料 | 限りなく大きい(株価指数急落による内在価値+時間価値の急上昇) |

| 発生確率 | 利上げなし・市場のサプライズ度ゼロ → プット価値ほぼ消滅 | 利上げ/政策修正で下落 → 裁定+短期のガンマ変動でプレミアム急増 |

“ローリスク×ハイリターン=非対称性”がこの戦略の本質です。

説得力を高めるアナリスト予想とのギャップ

意外なことに、多くのエコノミストは「年内の利上げあり」と予想していますが、目先の会合(例:9月)では据え置きが圧倒的に見込まれているという市場心理が強いです。この「予想されているが織り込まれていない」ギャップこそ、オプションで先回りする最大のチャンスと言えます。

まとめ

- FRB/米国中央銀行に注目が集まる中、日銀の政策動向はマーケットの盲点になっている。

- JGB利回りの上昇、インフレ・インフレ期待の持続、アナリスト予想の変化が、日銀の利上げサプライズを後押ししている。

- プットオプションを使えば、限られたリスクでサプライズを取る“宝くじ”を買うようなポジションが組める。

- 出口戦略を明確にし、急落時には速やかに利確することが、満期まで持ち続けるよりも一般的に有利。

免責事項:本記事は一般的な情報提供を目的としたものであり、特定の金融商品や投資手法を推奨するものではありません。記載された見解や戦略は筆者の個人的な見解に基づくものであり、将来の成果を保証するものではありません。投資に関する判断は、必ずご自身での調査と責任において行ってください。

コメント